A proposito di un articolo uscito qualche tempo fa su FIRSTonline vari lettori (un po’ increduli) mi hanno chiesto su che basi avessi fatto l’affermazione che la crescita non la si fa con il deficit e come avessi fatto le simulazioni riportate nel pezzo.

Per chiarire la faccenda riporto qui sotto l’articolo di cui si discute. E per chi vuole approfondire ulteriormente – e si diverte con l’aritmetica – ecco i fogli Excel che ho usato per le simulazioni.

Clicca qui per il modello in excel.

Nota ai fogli Excel: nel foglio “1. Il modello” c’è il modello usato per le simulazioni; nei successivi due fogli ci sono i risultati numerici (“2. I risultati”) e il grafico (“3. Il Grafico”), rispettivamente.

È possibile cambiare i parametri e le variabili scritti in rosso; i numeri scritti in nero sono una conseguenza delle ipotesi, ossia sono endogeni. Nei successivi tre fogli si rifà l’esercizio, tenendo conto di import e export e cambiando alcune ipotesi.

Correzioni e commenti critici sono benvenuti.

Ed ecco l’articolo:

La crescita economica non si fa con il deficit – FIRSTonline, 20 marzo 2016

Politiche keynesiane di sostegno della domanda aggregata hanno senso a livello europeo, ma assai meno in un paese come l’Italia che ha un elevato debito pubblico. I mercati non ce le lascerebbero fare e non avrebbero tutti torti perché, a prescindere dalla credibilità di chi governa, le politiche keynesiane hanno dei limiti ben noti. Tali limiti sussistono a prescindere dalle critiche “esterne” che si possono fare al modello keynesiano, nel senso che emergono proprio utilizzando le ipotesi del modello keynesiano, a cominciare da quella che il Pil è determinato dalla domanda aggregata in condizioni di sottoutilizzo generalizzato delle risorse. In sintesi: 1) con il deficit non si fa crescita economica e 2) un aumento del deficit non può generare un aumento del Pil tale da ridurre il rapporto debito/pil se non nel breve periodo; alla lunga il debito lo si riduce solo con appropriati avanzi primari.

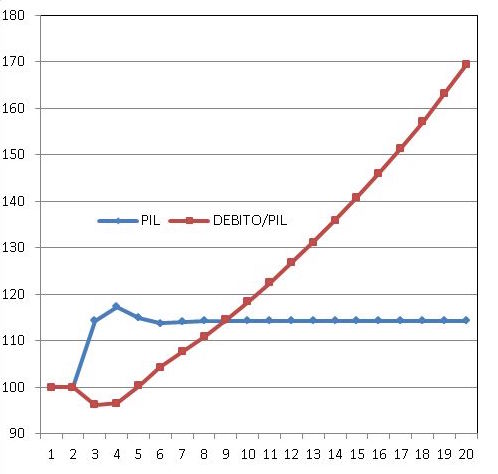

Nella fig. 1 viene simulato un aumento “permanente” della spesa pubblica a partire da uno stato di sottooccupazione stabile in cui i livelli iniziali del debito e del pil sono posti uguali a 100. Inizialmente le tasse sono tali da mantenere in pareggio il bilancio. Nel periodo t=3, dopo anni di stagnazione, prevalgono gli economisti keynesiani e la spesa pubblica viene aumentata, diciamo, del 10% del Pil. Per effetto di un moltiplicatore che si assume generoso, il Pil nei primi due anni aumenta quasi del 20%. Nel terzo anno dopo lo shock, il Pil scende un po’ per via dell’effetto ritardato dell’aumento delle tasse che esso stesso ha generato e poi si stabilizza su un livello più elevato che nello scenario base, ma non cresce più. Il debito/Pil invece cresce senza limiti perché l’aumento delle entrate non può essere tale da sopravanzare la maggiore spesa (e se lo fosse il Pil tornerebbe al punto di partenza).

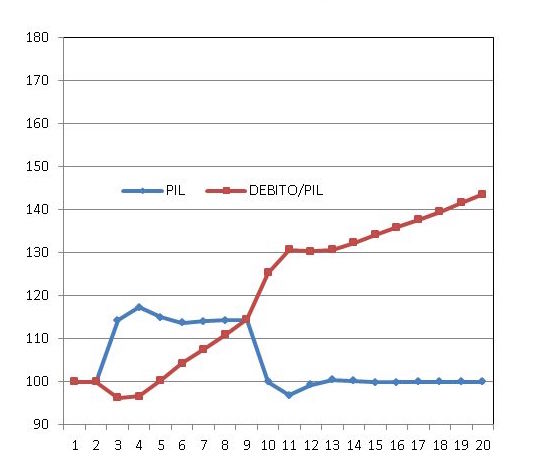

Nella fig. 2 invece il governo vedendo crescere il debito si allarma e reagisce riportando la spesa esattamente al livello a cui era all’inizio. Come si vede ciò genera un’immediata recessione: il Pil scende per un paio d’anni sotto il livello iniziale per poi stabilizzarsi a 100. Il debito, che già era su una traiettoria di crescita, registra un salto iniziale verso l’alto (quello tipicamente associato all’austerity) e poi continua a crescere per via del maggior onere per interessi e del cosiddetto effetto snowball. Il che significa che per stabilizzare il debito occorre portare il surplus primario ad un livello superiore a quello iniziale.

Ecco dunque di cosa si preoccupano i mercati. Un maggiore deficit spinge l’attività economica nell’immediato, ma al costo di una futura recessione e di un aumento dell’onere del debito che in Italia è già molto alto. Può essere vero che l’austerità genera nel breve periodo un aumento del rapporto debito/pil. Ma la finanza facile fa aumentare il debito/pil nel lungo periodo ed è insostenibile. Si possono fare mille qualificazioni a questo schema logico volutamente iper semplificato. In particolare si possono inserire investimenti pubblici o privati con effetti super virtuosi sul potenziale produttivo. Ma è pressoché impossibile immaginare delle condizioni realistiche in cui avviene ciò che tanti sembrano sognare: fare più deficit oggi senza pagare il conto domani. Gli investimenti sono ovviamente essenziali, ma in combinato disposto con le riforme strutturali e finalizzati al miglioramento della produttività dei fattori.