Le Fonti TV Closing Bell

Giampaolo Galli sulle prospettive Economiche

Giampaolo Galli sulle prospettive Economiche

Dato che i tassi d’interesse sui titoli di Stato di molti paesi sono diventati negativi, ci si potrebbe chiedere se è possibile che la BCE o qualche banca centrale nazionale registrino delle perdite. Anche se astrattamente possibile, questo in pratica è molto improbabile. In ogni caso, qualora accadesse, le banche centrali potrebbero facilmente far fronte alle perdite, perché hanno accumulato enormi riserve proprio per far fronte a eventi avversi.

Negli ultimi anni, la BCE e le banche centrali nazionali dell’Eurozona hanno generato utili molto elevati che, al netto degli accantonamenti previsti, sono stati girati agli Stati Membri. Ad esempio, nel 2019, la Banca d’Italia ha registrato un utile di oltre 8,2 miliardi di euro, di cui 7,8 miliardi sono stati incassati – direttamente o indirettamente – dallo Stato. Dato che i tassi d’interesse sui titoli di Stato di molti paesi sono diventati negativi, ci si potrebbe chiedere se è possibile che la BCE o qualche banca centrale nazionale registrino delle perdite. Anche se astrattamente possibile, questo in pratica è molto improbabile. In ogni caso, qualora accadesse, le banche centrali potrebbero facilmente far fronte alle perdite, perché hanno accumulato enormi riserve proprio per far fronte a eventi avversi. Nell’ipotesi remota che le riserve fossero insufficienti, è consentito alle banche centrali di portare eventuali perdite agli esercizi successivi. In questo modo, le perdite possono essere appianate con gli utili futuri e non intaccano il capitale.

Interessi bassi e Quantitative Easing

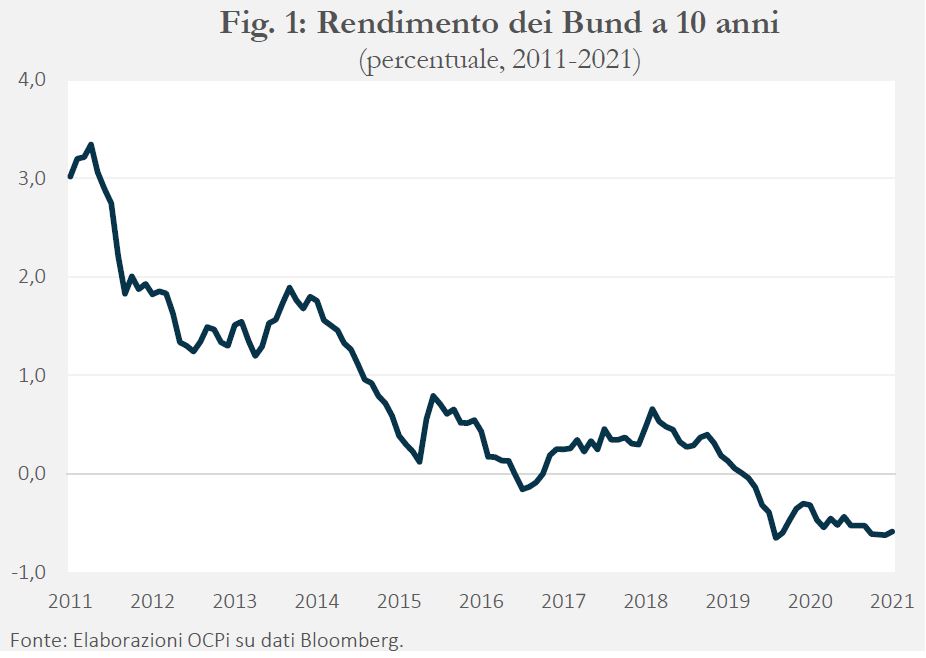

Negli ultimi anni i rendimenti su molti dei titoli di Stato acquistati dalla BCE sono diventati negativi. In particolare, questo è il caso dei Bund tedeschi a 10 anni, che da ormai un anno e mezzo presentano un rendimento negativo tra il -0,6 e il -0,3 per cento (Fig. 1). Inoltre, sono ormai negativi anche i rendimenti dei titoli di Stato italiani e spagnoli con scadenza 3/5 anni.

Questa circostanza può indurre chiedersi se la BCE possa registrare delle perdite e cosa ne conseguirebbe, a maggior ragione dal momento che il Sistema Europeo delle Banche Centrali (BCE + banche centrali nazionali) ha in portafoglio un’enorme quantità di titoli di Stato per via del Quantitative Easing e del PEPP (Pandemic Emergency Purchase Programme) iniziato nel marzo scorso. Prima di rispondere a questa domanda bisogna innanzitutto chiarire che nell’Area Euro una situazione simile non si è mai verificata. Anzi, ad oggi le banche centrali europee hanno conseguito utili elevati. Per esempio, nel 2019, la Banca d’Italia ha registrato un utile di oltre 8,2 miliardi di euro, di cui 7,8 miliardi incassati – direttamente o indirettamente – dallo Stato.

Perché è improbabile che nell’Area Euro una banca centrale generi perdite

Come noto, tradizionalmente, le banche centrali producono utili perché all’attivo hanno attività redditizie, quali titoli di Stato e altri crediti, mentre al passivo hanno la base monetaria, il cui costo è zero (nel caso delle banconote) o molto basso (nel caso delle riserve bancarie).

Attualmente, la situazione è in parte invertita, in quanto il passivo genera utili, mentre alcune poste dell’attivo (i titoli di Stato a tassi negativi) generano perdite. Infatti, gli interessi pagati dalle banche centrali sulle riserve bancarie sono negativi (-0,5 per cento sulle riserve libere, 0 per cento sulla piccola quota di riserva obbligatoria), il che contribuisce a generare un utile.

Poiché il costo delle banconote circolanti per la banca centrale è necessariamente zero, in astratto è possibile immaginare una situazione paradossale in cui l’intero attivo genera una perdita, il cui ammontare eccede il ricavo generato dal lato del passivo con le riserve bancarie a rendimento negativo. Tuttavia, a questa situazione la banca centrale potrebbe sempre porre rimedio, ad esempio abbassando ulteriormente il tasso di interesse sulle riserve bancarie, ossia rendendolo ancora più negativo.

In pratica, è del tutto improbabile che ciò si verifichi, sia perché all’attivo delle banche centrali non ci sono solo titoli di Stato, ma anche altri titoli (obbligazioni corporate, riserve in valuta estera, crediti verso banche ecc.), sia perché molti dei titoli di Stato acquistati in passato hanno rendimenti positivi. Occorrerebbe dunque un lunghissimo periodo di tassi negativi perché si verifichi una situazione come quella appena descritta. In aggiunta, al contrario di ciò che succede per una normale istituzione creditizia, i titoli detenuti dalle banche centrali sono valutati al costo ammortizzato e non al valore di mercato, da cui consegue che eventuali fluttuazioni del loro valore non generano perdite.

Cosa succede se la BCE registra una perdita?

Detto questo, eventuali perdite a carico della BCE, in base allo Statuto della stessa banca, sarebbero innanzitutto imputate ai suoi fondi di riserva, che ammontavano a oltre 90 miliardi di euro a fine 2020. Qualora questi fondi fossero insufficienti, le perdite della BCE possono essere imputate alle banche centrali nazionali in base alla capital key, cioè in proporzione alla loro quota di partecipazione al capitale che nel caso dell’Italia è pari al 17 per cento.[1] Di conseguenza, se le riserve non fossero sufficienti, le perdite della BCE si manifesterebbero nei bilanci delle banche centrali nazionali. Lo Statuto della BCE prevede anche una procedura eccezionale di ricapitalizzazione della banca, che andrebbe concertata con il Consiglio, la Commissione e il Parlamento europei. Tuttavia, l’abbondanza di riserve e la possibilità di distribuire le perdite tra le banche nazionali rendono questa previsione una cautela probabilmente ridondante anche in condizioni estremamente avverse.[2]

Cosa succede se una banca centrale nazionale registra una perdita?

Dato che le banche centrali nazionali potrebbero generare perdite indipendentemente dalla BCE e che eventuali perdite della stessa BCE potrebbero essere imputate ad esse, occorre guardare gli statuti e i bilanci di queste banche per capire come affronterebbero condizioni finanziarie deteriorate. Gli statuti delle banche centrali nazionali sono in buona parte armonizzati a livello europeo e prevedono ampie cautele per far fronte a eventuali perdite, a prescindere dal fatto che siano generate dalla BCE o meno.

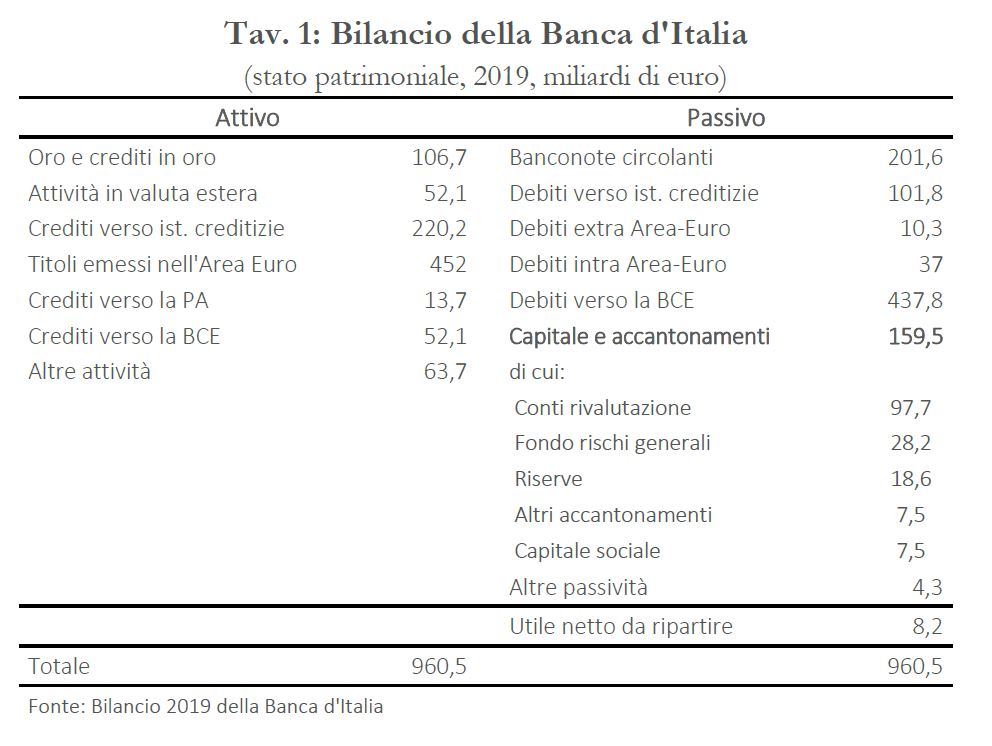

Ogni anno è previsto l’accantonamento a riserva di una parte degli utili (20 per cento nel caso della Banca d’Italia), per far fronte ad eventuali perdite future. Questo accantonamento costituisce il Fondo rischi generali, che ha lo scopo specifico di fronteggiare eventuali perdite.[3] Inoltre, tutte le banche centrali hanno l’obbligo di effettuare ulteriori accantonamenti e creare riserve specifiche in funzione delle attività che svolgono e dei rischi che assumono. Infine, le banche centrali nazionali possiedono una dotazione di capitale sociale. Nel caso della Banca d’Italia, l’insieme di capitale, riserve, accantonamenti e conto di rivalutazione ammontava a 159,5 miliardi nel 2019 (Tav. 1).

Anche le altre banche centrali europee sono dotate di riserve considerevoli in rapporto al resto del loro bilancio e agli utili che normalmente generano.[4] Quindi, al momento, le banche centrali hanno una capacità di assorbimento delle perdite molto elevata. Per rendere un’idea, e ragionando per iperbole, se la Banca d’Italia detenesse l’intero debito pubblico italiano (2.600 miliardi) e questo pagasse gli stessi interessi negativi dei Bund a 10 anni (-0,3 per cento), la perdita annua generata corrisponderebbe a 7,8 miliardi, un dato inferiore al solo utile del 2019. In conclusione, prima che eventuali perdite intacchino il capitale, sarebbe necessario un cambiamento drastico delle caratteristiche del portafoglio delle banche centrali.

Detto questo, nell’ipotesi remota che le riserve fossero insufficienti, alle banche centrali è consentito portare eventuali perdite agli esercizi (anni) successivi per non intaccare il capitale. Per esempio, lo Statuto della Banca d’Italia (e delle altre banche centrali europee, BCE inclusa) prevede esplicitamente questa eventualità. In questo modo, le perdite possono essere appianate con gli utili futuri.

In base a quanto detto finora, è evidente come nell’Area Euro le banche centrali si siano dotate di strumenti statutari e di riserve sufficienti a far fronte a condizioni finanziarie molto deteriorate, anche se queste finora non si sono mai verificate. Queste cautele sono giustificate dalla possibilità che si verifichino scenari avversi in cui una banca centrale genera perdite così elevate da compromettere la sua capacità di garantire la sua indipendenza e la stabilità macroeconomica; si tratta di un’eventualità che oggi appare assai remota.[5]

[1]Si veda lo Statuto della BCE, Art. 33.2: https://www.ecb.europa.eu/ecb/pdf/orga/escbstatutes_en.pdf.

[2] Si veda lo Statuto della BCE, Art. 28.1 e Art. 41.

[3] Si veda lo Statuto della Banca d’Italia, Art. 38: https://www.bancaditalia.it/chi-siamo/funzioni-governance/disposizioni-generali/statuto.pdf.

[4] Si veda: https://www.omfif.org/2021/01/does-central-bank-capital-matter-part-2/.

[5] Si veda, per esempio: Stella P., 1997, “Do Central Banks Need Capital?”, IMF Working Paper, 97(83), https://www.imf.org/external/pubs/ft/wp/wp9783.pdf e Bindseil U., Manzanares A., Weller B., 2004, “The Role of Central Bank Capital Revisited”, ECB Working Papers Series, 392, https://www.imf.org/external/pubs/ft/wp/wp9783.pdf.

di Giampaolo Galli, Il Riformista, 3 marzo 2021

I titoli di Stato di molti paesi europei sono da tempo attorno allo zero o addirittura negativi. Ma cosa comporta questa realtà per la dinamica del debito pubblico? E quanto potrà durare questa condizione molto favorevole?

I titoli di Stato di molti paesi europei sono da tempo attorno allo zero o addirittura negativi. Anche i rendimenti dei titoli di Stato italiani sono negativi fino alla scadenza a tre anni. Questo è in parte l’effetto della politica monetaria iper espansiva decisa dalla Bce per far fronte alla pandemia, ma già prima molti paesi avevano sperimentato tassi di interesse negativi. In ogni caso, questi dati di fatto spiegano perché il Presidente Draghi abbia detto che la sostenibilità del debito pubblico italiano dipende essenzialmente dal tasso di crescita che si realizzerà nei prossimi anni.

Ma cosa comporta questa realtà per la dinamica del debito pubblico? E quanto potrà durare questa condizione molto favorevole? La risposta alla prima domanda ci porta all’interno dello straordinario paradosso che è rappresentato da tassi di intessere negativi. Nessuna delle grandi teorie del tasso d’interesse aveva contemplato questa possibilità. Il tasso di interesse che si osserva sul mercato dovrebbe avere due grandi ancore. La prima è l’impazienza del risparmiatore che preferisce consumare oggi piuttosto che aspettare, a meno che l’attesa non sia adeguatamente remunerata dal tasso di interesse. La seconda àncora è rappresentata dal rendimento del capitale: anche in questo caso, c’è una rinuncia a consumare oggi per investire in capitale produttivo e il tasso di interesse, a volte definito naturale, è il rendimento del capitale. In queste due ancore non c’è spazio per tassi di interesse negativi. Una teoria assai diffusa vede il tasso di interesse come quel prezzo che fa sì che il risparmio sia uguale all’investimento. Questa teoria è stata utilizzata la Lawrence Summers dell’Università di Harvard per stabilire l’ipotesi della “stagnazione secolare”: secondo questa teoria, nel mondo -da ben prima della pandemia- c’è eccesso di risparmio o, guardando il rovescio della medaglia, insufficienza di investimenti: una grande quantità di risparmio si riversa su pochi investimenti e finisce per essere costretto ad accettare rendimenti negativi. Questa è certamente una possibilità, a patto però di dimenticarsi i due pilastri a cui dovrebbe essere agganciato il tasso d’interesse: l’impazienza e il rendimento del capitale.

E a patto di sorvolare su un altro straordinario paradosso. Con tassi negativi indebitarsi è conveniente anche se si fa un uso inefficiente dei fondi presi a prestito. All’atto di indebitarsi infatti lo Stato acquisisce un flusso di cassa in entrata a fronte del quale otterrà in futuro altri flussi in entrata. Dal punto di vista del debitore, non esiste dunque una problema di scegliere quanto spendere oggi e quanto tassare domani, a carico delle future generazioni. Indebitandosi lo Stato può spendere di più sia oggi che domani. Per lo Stato questo è l’albero della cuccagna perché il conto lo pagano gli investitori, non le future generazioni. Lo stesso avviene quando il tasso di interesse è positivo, ma inferiore al tasso di crescita dell’economia.

Alcuni economisti ritengono che questa situazione, per quanto intrisa di paradossi, possa durare a lungo e fanno notare che i tassi a lungo termine, anche a trent’anni, sono molto bassi, segno che i mercati non si aspettano un ritorno dell’inflazione. Fanno altresì notare che, in prospettiva secolare, gli alti tassi di interesse (reali) che furono sperimentati negli anni ottanta sono stati un’eccezione.

Queste previsioni sono interessanti, ma sarebbe davvero imprudente prenderle alla lettera. Un minimo di valutazione del rischio deve essere fatta e i possibili contro argomenti sono tanti. Il primo è che i tassi a lungo termine in dollari sono già saliti notevolmente: erano all’1% nell’estate scorsa e sono ora al 2%; nelle ultime settimane hanno risentito della decisione della nuova amministrazione americana di varare un insieme di misure per ben 1,9 trilioni di dollari. Il secondo è che per i motivi detti, per uno Stato che si finanzia a tassi negativi, o comunque inferiori al tasso di crescita dell’economia, indebitarsi conviene: anzi, emettere debito è come fare un investimento con un valore attuale certamente positivo. Proprio per questo è facile prevedere che molti stati si indebiteranno, anzi lo hanno già fatto. Nell’anno terribile del Covid, il debito pubblico mondiale ha raggiunto il massimo storico, attorno al 100 per cento del Pil globale; a fronte di questo debito c’è un risparmio negativo di dimensioni gigantesche che potrebbe facilmente eliminare il (presunto) eccesso di risparmio globale. Se ciò accadesse, alla fine della pandemia, le banche centrali comincerebbero a preoccuparsi e ad aumentare i tassi d’interesse. Secondo alcuni, si tratta di una prospettiva lontana. Può darsi, ma oggi tutti diciamo che occorre creare una società più resiliente, ossia capace di affrontare situazioni di stress. E allora è giusto ricordare che anche negli anni settanta sembrava che i tassi reali rimanessero bassi per sempre; il risveglio fu amaro e il conto dell’errore di allora lo stiamo pagando ancora oggi.

25 febbraio 2021di Giampaolo Galli, Inpiù,

Fino a quando i tassi rimarranno ai minimi storici? Si può immaginare che rimangano attorno allo zero o addirittura negativi per i prossimi decenni, ossia ben oltre la fine della pandemia?

La politica monetaria rimane iper espansiva nell’area dell’euro, come in tutte le altre maggiori aree del mondo. “La Bce – ha detto Christine Lagarde – continuerà a sostenere tutti i settori dell’economia, preservando condizioni finanziarie favorevoli durante il periodo pandemico, come ha fatto fin da inizio crisi”. I bassi tassi giustificano l’affermazione di Draghi che oggi la sostenibilità del debito italiano dipende dalla crescita.

Ma fino a quando i tassi rimarranno ai minimi storici? Si può immaginare che rimangano attorno allo zero o addirittura negativi per i prossimi decenni, ossia ben oltre la fine della pandemia? La risposta di alcuni economisti è tendenzialmente positiva. Secondo Olivier Blanchard, ad esempio, l’esperienza storica suggerisce che gli alti tassi (reali) sperimentati negli anni ottanta siano stati un’eccezione. Inoltre, i tassi a lungo termine rimangono molto bassi in quasi tutte le maggiori aree monetarie, il che suggerisce che i mercati non vedano rischi di inflazione. Infine, si argomenta che il sistema economico mondiale sia in una condizione di “stagnazione secolare”, in cui vi è eccesso strutturale di risparmio; ciò comporta che sia negativo il tasso di interesse di equilibrio, quello cioè in cui il risparmio uguaglia l’investimento.

Queste previsioni sono interessanti, ma sarebbe davvero imprudente prenderle alla lettera. Un minimo di valutazione del rischio deve essere fatta e i possibili contro argomenti sono tanti. Il primo, di cui ha dato conto Stefano Micossi su Inpiù, è che i tassi a lungo termine in dollari sono già saliti notevolmente: erano all’1% nell’estate scorsa e sono ora al 2%; nelle ultime settimane hanno risentito della decisione della nuova amministrazione americana di varare un insieme di misure per ben 1,9 trilioni di dollari. Il secondo è che, finché i tassi rimangono negativi, indebitarsi conviene perché equivale a fare un investimento il cui valore attuale netto è certamente positivo: si ha un cash flow positivo oggi (l’incasso in contropartita dell’emissione del debito) in cambio di un cash flow ancora positivo domani (l’interesse che lo Stato riceve dai sottoscrittori, tipicamente sotto forma di prezzi all’emissione molto sopra la pari). L’investimento ha valore netto positivo anche quando il tasso è inferiore al tasso di crescita. Se indebitarsi conviene, molti Stati decideranno di farlo, come in effetti stanno facendo quasi tutti per contrastare le conseguenze dell’epidemia, e come facevano gli Usa già negli anni precedenti. A fronte dei maggiori debiti, vi è riduzione del risparmio pubblico. Questa riduzione ha dimensioni senza precedenti e può benissimo mettere fine al (presunto) eccesso di risparmio globale. Se ciò accadesse, le banche centrali comincerebbero a preoccuparsi e ad aumentare i tassi. È una prospettiva lontana? Può darsi, ma è un rischio reale. Anche negli anni settanta sembrava che i tassi reali rimanessero bassi per sempre; il risveglio fu amaro e il conto dell’errore di allora lo stiamo pagando ancora oggi.